[caption id="attachment_257782" align="alignleft" width="300"]

Le Crédit-Bail procure de réels avantages financiers aux sociétés[/caption]

Ce mécanisme qui s’intéresse aussi bien au secteur formel qu’informel et présente un certain nombre d’avantages qui en font un outil potentiel de financement et de développement de l’économie.

L’investissement est un acte économique fondamental pour une entreprise et une des clefs de sa réussite. Ses motivations sont nombreuses : renouveler, innover, développer, conquérir, économiser, prévoir, optimiser, anticiper. Cette décision implique des choix stratégiques notamment celui de se doter des moyens matériels dont la durée de vie peut être longue compte tenu de la qualité des fabrications actuelles ou au contraire très courte au regard de l’obsolescence rapide des technologies ainsi que celui du moyen de financement, qui doit s’adapter aux contraintes de l’entreprise et aux spécificités techniques.

Dans notre pays, les investisseurs peuvent choisir entre différents types de financements classiques à travers les banques, les établissements financiers, les institutions de microfinances. Cependant, à côté de ces systèmes financiers classiques, les promoteurs d’entreprises peuvent désormais s’essayer dans le crédit-bail et la location financière. Ce modèle de financement introduit dans notre pays depuis une décennie mais qui tarde à attirer les entrepreneurs maliens se présente pourtant comme une solution innovante de leurs financements. Ce système met l’accent sur la propriété du matériel, comme l’autofinancement et le crédit d’équipement, ou des types de financement plus souples où l’accent est mis sur l’usage du matériel, ses évolutions et les services qui peuvent y être associés. Une part importante de l’investissement en biens d’équipement est financée sous forme de crédit-bail ou de location financière. Le financement locatif est une solution incontournable de l’investissement des entreprises et des professionnels.

En effet, dans notre pays, comme dans la plupart des pays de la sous-région, le crédit-bail demeure un montage financier permettant aux entreprises qui s’y trouvent, dans une conjoncture difficile, d’augmenter leur capacité de production. Il constitue effectivement un instrument de restructuration des ressources de l’entreprise en raison de sa durée. Nonobstant la controverse qui entoure les avantages du crédit-bail, ce procédé de financement présente une utilité incontestable.

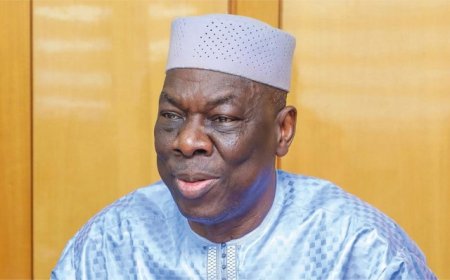

Pour l’expert international en crédit-bail à la société financière International (IFC), Riadh Naouar, le crédit-bail est une forme de crédit adapté aux très petites entreprises (Tpe) ainsi aux petites et moyennes entreprises et industries (Pme). « Ce mécanisme qui s’intéresse aussi bien au secteur formel qu’informel présente un certains nombres d’avantages qui en font un outil potentiel de financement et de développement de l’économie, surtout dans les pays comme le Mali qui sort d’une grave crise et qui est résolument tourné vers la relance économique. Le crédit-bail procure de réels avantages financiers aux deux parties. Aux sociétés de crédit-bail désireuses d’offrir à leurs clients de solides crédits à l’équipement, il permet un mécanisme de financement qui peut favoriser la réduction des coûts de transaction et de gérer les risques », développe notre interlocuteur.

Selon lui, grâce au crédit-bail, les micros entreprises peuvent affecter des ressources financières à de nouveaux investissements en actifs, processus rapide qui contribue directement à générer des revenus. Il peut aussi intervenir dans le processus de création des entreprises. « Le leasing offre aux Institutions de microfinance et aux banques, la possibilité de toucher de nouveaux emprunteurs et de s’étendre sur des marchés existants. La rapide croissance du crédit-bail dans nombre de pays en développement indique que cette formule répond à une importante demande insatisfaite de financement. Le leasing a le potentiel nécessaire pour se développer au Mali et devenir une technique de financement efficace, utilisable par les entreprises maliennes en quête de financement », a indiqué l’expert.

Protection contre l’inflation. A travers le financement par crédit-bail, témoignera t-il, les entreprises maliennes auront la possibilité d’obtenir des équipements à la pointe de la technologie, tout en préservant leurs capacités d’autofinancements, et cette acquisition leur permettront de se démarquer de la compétition sans avoir besoin de se ruiner. « Par le biais de la protection des liquidités, le leasing offre au crédit-preneur un accès rapide à la croissance, en commençant à générer des profits grâce à de nouveaux équipements, tout en permettant à l’entreprise utilisatrice de conserver ses liquidités afin de les investir là où ça compte. Il est aussi important pour nous de souligner que le crédit-bail est une protection contre l’inflation.

La société utilisatrice du matériel procède à l’obtention du matériel instantanément avec des fonds qu’elle va percevoir dans le futur. Au fur et à mesure que l’inflation augmente, les loyers demeurent les mêmes. Le crédit-bail permet le financement intégral de l’investissement, y compris la Taxe sur la Valeur Ajoutée sans à-coups pour la trésorerie. L’entreprise peut donc ainsi diversifier ses sources de financement sans avoir à modifier l’équilibre de son bilan», a t-il révélé. Cependant, malgré ses avantages, le développement et la promotion du crédit bail traine encore dans notre pays. En effet, le taux de pénétration du crédit-bail reste dans des proportions très marginales (environ 05 milliards FCFA et le crédit-bail et opérations assimilées représentaient moins de -1% des actifs des établissements de crédit).

Selon le spécialiste, Riadh Naouar, l’étude sur le secteur financier malien a montré que le marché du crédit bail ou leasing est peu développé et se caractérise par des performances réduites du secteur avec un concours quasi nul au financement de l’économie. En termes de financement des investissements privés, l’activité n’a participé qu’à hauteur de 0,1% alors qu’en Tunisie et Maurice, cette participation s’établit respectivement à 11% et 25%, soit 400 milliards FCFA et 250 milliards FCFA. « Au Mali, Cette situation s’explique par la conjonction de plusieurs facteurs se rattachant à des aspects économiques et financiers, d’une part, et à l’absence d’un cadre juridique, comptable et fiscal adéquat, d’autre part. Ainsi, le renforcement de l’environnement législatif, règlementaire, fiscal et comptable applicable au crédit-bail s’avère fondamental ainsi que la formation des bailleurs, les preneurs de bail, les agents publics et autres acteurs industriels du crédit-bail afin qu’ils puissent disposer des connaissances et de l’ensemble des compétences nécessaires pour proposer et contracter facilement des crédits-bails. Ces reformes marqueront une étape importante dans la stratégie du développement du crédit-bail au Mali », a explicité notre interlocuteur.

Il rappellera que les choses bougent dans certains pays de la sous-région tels que le Sénégal, le Burkina Faso et Nigeria qui sont autant de pays devenus très attractifs pour les financiers internationaux. « Les entreprises maliennes ont été sérieusement impactées par les effets de la crise multidimensionnelle qui a frappé le pays en 2012.

Les financements bancaires à long terme habituels sont généralement inaccessibles pour les PME, faute de garanties, ce qui rend les actifs mobiliers peu sûrs pour l’accès au crédit. Cette situation, ajoutée au niveau élevé des coûts de transaction liés à l’obligation de vigilance, amène les banques commerciales à continuer de privilégier les prêts aux marges, les entreprises bien établies et les sociétés multinationales.

Le capital-risque ne constitue pas non plus souvent une option, dans la mesure où les financiers potentiels invoquent le manque de possibilités pour des participations dans les PME, à des taux de rendement justifiant les risques courus. C’est là que le crédit bail intervient avec sa solution de financement qui concilie les besoins des PME et des établissements financiers en alignant sécurité, fiabilité et commodité », a analysé l’expert.

Riadh Naouar rappellera que depuis 2008, la Société financière internationale apporte son appui au développement du crédit-bail par le biais de l’Africa Leasing Facility (ALF).

Dans le cadre de ce programme, elle mène des actions de sensibilisation et de formation, en collaboration avec l’African Leasing Association (Afrolease), qui regroupe les professionnels africains du secteur.

D. DJIRE

Le Crédit-Bail procure de réels avantages financiers aux sociétés[/caption]

Ce mécanisme qui s’intéresse aussi bien au secteur formel qu’informel et présente un certain nombre d’avantages qui en font un outil potentiel de financement et de développement de l’économie.

L’investissement est un acte économique fondamental pour une entreprise et une des clefs de sa réussite. Ses motivations sont nombreuses : renouveler, innover, développer, conquérir, économiser, prévoir, optimiser, anticiper. Cette décision implique des choix stratégiques notamment celui de se doter des moyens matériels dont la durée de vie peut être longue compte tenu de la qualité des fabrications actuelles ou au contraire très courte au regard de l’obsolescence rapide des technologies ainsi que celui du moyen de financement, qui doit s’adapter aux contraintes de l’entreprise et aux spécificités techniques.

Dans notre pays, les investisseurs peuvent choisir entre différents types de financements classiques à travers les banques, les établissements financiers, les institutions de microfinances. Cependant, à côté de ces systèmes financiers classiques, les promoteurs d’entreprises peuvent désormais s’essayer dans le crédit-bail et la location financière. Ce modèle de financement introduit dans notre pays depuis une décennie mais qui tarde à attirer les entrepreneurs maliens se présente pourtant comme une solution innovante de leurs financements. Ce système met l’accent sur la propriété du matériel, comme l’autofinancement et le crédit d’équipement, ou des types de financement plus souples où l’accent est mis sur l’usage du matériel, ses évolutions et les services qui peuvent y être associés. Une part importante de l’investissement en biens d’équipement est financée sous forme de crédit-bail ou de location financière. Le financement locatif est une solution incontournable de l’investissement des entreprises et des professionnels.

En effet, dans notre pays, comme dans la plupart des pays de la sous-région, le crédit-bail demeure un montage financier permettant aux entreprises qui s’y trouvent, dans une conjoncture difficile, d’augmenter leur capacité de production. Il constitue effectivement un instrument de restructuration des ressources de l’entreprise en raison de sa durée. Nonobstant la controverse qui entoure les avantages du crédit-bail, ce procédé de financement présente une utilité incontestable.

Pour l’expert international en crédit-bail à la société financière International (IFC), Riadh Naouar, le crédit-bail est une forme de crédit adapté aux très petites entreprises (Tpe) ainsi aux petites et moyennes entreprises et industries (Pme). « Ce mécanisme qui s’intéresse aussi bien au secteur formel qu’informel présente un certains nombres d’avantages qui en font un outil potentiel de financement et de développement de l’économie, surtout dans les pays comme le Mali qui sort d’une grave crise et qui est résolument tourné vers la relance économique. Le crédit-bail procure de réels avantages financiers aux deux parties. Aux sociétés de crédit-bail désireuses d’offrir à leurs clients de solides crédits à l’équipement, il permet un mécanisme de financement qui peut favoriser la réduction des coûts de transaction et de gérer les risques », développe notre interlocuteur.

Selon lui, grâce au crédit-bail, les micros entreprises peuvent affecter des ressources financières à de nouveaux investissements en actifs, processus rapide qui contribue directement à générer des revenus. Il peut aussi intervenir dans le processus de création des entreprises. « Le leasing offre aux Institutions de microfinance et aux banques, la possibilité de toucher de nouveaux emprunteurs et de s’étendre sur des marchés existants. La rapide croissance du crédit-bail dans nombre de pays en développement indique que cette formule répond à une importante demande insatisfaite de financement. Le leasing a le potentiel nécessaire pour se développer au Mali et devenir une technique de financement efficace, utilisable par les entreprises maliennes en quête de financement », a indiqué l’expert.

Protection contre l’inflation. A travers le financement par crédit-bail, témoignera t-il, les entreprises maliennes auront la possibilité d’obtenir des équipements à la pointe de la technologie, tout en préservant leurs capacités d’autofinancements, et cette acquisition leur permettront de se démarquer de la compétition sans avoir besoin de se ruiner. « Par le biais de la protection des liquidités, le leasing offre au crédit-preneur un accès rapide à la croissance, en commençant à générer des profits grâce à de nouveaux équipements, tout en permettant à l’entreprise utilisatrice de conserver ses liquidités afin de les investir là où ça compte. Il est aussi important pour nous de souligner que le crédit-bail est une protection contre l’inflation.

La société utilisatrice du matériel procède à l’obtention du matériel instantanément avec des fonds qu’elle va percevoir dans le futur. Au fur et à mesure que l’inflation augmente, les loyers demeurent les mêmes. Le crédit-bail permet le financement intégral de l’investissement, y compris la Taxe sur la Valeur Ajoutée sans à-coups pour la trésorerie. L’entreprise peut donc ainsi diversifier ses sources de financement sans avoir à modifier l’équilibre de son bilan», a t-il révélé. Cependant, malgré ses avantages, le développement et la promotion du crédit bail traine encore dans notre pays. En effet, le taux de pénétration du crédit-bail reste dans des proportions très marginales (environ 05 milliards FCFA et le crédit-bail et opérations assimilées représentaient moins de -1% des actifs des établissements de crédit).

Selon le spécialiste, Riadh Naouar, l’étude sur le secteur financier malien a montré que le marché du crédit bail ou leasing est peu développé et se caractérise par des performances réduites du secteur avec un concours quasi nul au financement de l’économie. En termes de financement des investissements privés, l’activité n’a participé qu’à hauteur de 0,1% alors qu’en Tunisie et Maurice, cette participation s’établit respectivement à 11% et 25%, soit 400 milliards FCFA et 250 milliards FCFA. « Au Mali, Cette situation s’explique par la conjonction de plusieurs facteurs se rattachant à des aspects économiques et financiers, d’une part, et à l’absence d’un cadre juridique, comptable et fiscal adéquat, d’autre part. Ainsi, le renforcement de l’environnement législatif, règlementaire, fiscal et comptable applicable au crédit-bail s’avère fondamental ainsi que la formation des bailleurs, les preneurs de bail, les agents publics et autres acteurs industriels du crédit-bail afin qu’ils puissent disposer des connaissances et de l’ensemble des compétences nécessaires pour proposer et contracter facilement des crédits-bails. Ces reformes marqueront une étape importante dans la stratégie du développement du crédit-bail au Mali », a explicité notre interlocuteur.

Il rappellera que les choses bougent dans certains pays de la sous-région tels que le Sénégal, le Burkina Faso et Nigeria qui sont autant de pays devenus très attractifs pour les financiers internationaux. « Les entreprises maliennes ont été sérieusement impactées par les effets de la crise multidimensionnelle qui a frappé le pays en 2012.

Les financements bancaires à long terme habituels sont généralement inaccessibles pour les PME, faute de garanties, ce qui rend les actifs mobiliers peu sûrs pour l’accès au crédit. Cette situation, ajoutée au niveau élevé des coûts de transaction liés à l’obligation de vigilance, amène les banques commerciales à continuer de privilégier les prêts aux marges, les entreprises bien établies et les sociétés multinationales.

Le capital-risque ne constitue pas non plus souvent une option, dans la mesure où les financiers potentiels invoquent le manque de possibilités pour des participations dans les PME, à des taux de rendement justifiant les risques courus. C’est là que le crédit bail intervient avec sa solution de financement qui concilie les besoins des PME et des établissements financiers en alignant sécurité, fiabilité et commodité », a analysé l’expert.

Riadh Naouar rappellera que depuis 2008, la Société financière internationale apporte son appui au développement du crédit-bail par le biais de l’Africa Leasing Facility (ALF).

Dans le cadre de ce programme, elle mène des actions de sensibilisation et de formation, en collaboration avec l’African Leasing Association (Afrolease), qui regroupe les professionnels africains du secteur.

D. DJIRE

Le Crédit-Bail procure de réels avantages financiers aux sociétés[/caption]

Ce mécanisme qui s’intéresse aussi bien au secteur formel qu’informel et présente un certain nombre d’avantages qui en font un outil potentiel de financement et de développement de l’économie.

L’investissement est un acte économique fondamental pour une entreprise et une des clefs de sa réussite. Ses motivations sont nombreuses : renouveler, innover, développer, conquérir, économiser, prévoir, optimiser, anticiper. Cette décision implique des choix stratégiques notamment celui de se doter des moyens matériels dont la durée de vie peut être longue compte tenu de la qualité des fabrications actuelles ou au contraire très courte au regard de l’obsolescence rapide des technologies ainsi que celui du moyen de financement, qui doit s’adapter aux contraintes de l’entreprise et aux spécificités techniques.

Dans notre pays, les investisseurs peuvent choisir entre différents types de financements classiques à travers les banques, les établissements financiers, les institutions de microfinances. Cependant, à côté de ces systèmes financiers classiques, les promoteurs d’entreprises peuvent désormais s’essayer dans le crédit-bail et la location financière. Ce modèle de financement introduit dans notre pays depuis une décennie mais qui tarde à attirer les entrepreneurs maliens se présente pourtant comme une solution innovante de leurs financements. Ce système met l’accent sur la propriété du matériel, comme l’autofinancement et le crédit d’équipement, ou des types de financement plus souples où l’accent est mis sur l’usage du matériel, ses évolutions et les services qui peuvent y être associés. Une part importante de l’investissement en biens d’équipement est financée sous forme de crédit-bail ou de location financière. Le financement locatif est une solution incontournable de l’investissement des entreprises et des professionnels.

En effet, dans notre pays, comme dans la plupart des pays de la sous-région, le crédit-bail demeure un montage financier permettant aux entreprises qui s’y trouvent, dans une conjoncture difficile, d’augmenter leur capacité de production. Il constitue effectivement un instrument de restructuration des ressources de l’entreprise en raison de sa durée. Nonobstant la controverse qui entoure les avantages du crédit-bail, ce procédé de financement présente une utilité incontestable.

Pour l’expert international en crédit-bail à la société financière International (IFC), Riadh Naouar, le crédit-bail est une forme de crédit adapté aux très petites entreprises (Tpe) ainsi aux petites et moyennes entreprises et industries (Pme). « Ce mécanisme qui s’intéresse aussi bien au secteur formel qu’informel présente un certains nombres d’avantages qui en font un outil potentiel de financement et de développement de l’économie, surtout dans les pays comme le Mali qui sort d’une grave crise et qui est résolument tourné vers la relance économique. Le crédit-bail procure de réels avantages financiers aux deux parties. Aux sociétés de crédit-bail désireuses d’offrir à leurs clients de solides crédits à l’équipement, il permet un mécanisme de financement qui peut favoriser la réduction des coûts de transaction et de gérer les risques », développe notre interlocuteur.

Selon lui, grâce au crédit-bail, les micros entreprises peuvent affecter des ressources financières à de nouveaux investissements en actifs, processus rapide qui contribue directement à générer des revenus. Il peut aussi intervenir dans le processus de création des entreprises. « Le leasing offre aux Institutions de microfinance et aux banques, la possibilité de toucher de nouveaux emprunteurs et de s’étendre sur des marchés existants. La rapide croissance du crédit-bail dans nombre de pays en développement indique que cette formule répond à une importante demande insatisfaite de financement. Le leasing a le potentiel nécessaire pour se développer au Mali et devenir une technique de financement efficace, utilisable par les entreprises maliennes en quête de financement », a indiqué l’expert.

Protection contre l’inflation. A travers le financement par crédit-bail, témoignera t-il, les entreprises maliennes auront la possibilité d’obtenir des équipements à la pointe de la technologie, tout en préservant leurs capacités d’autofinancements, et cette acquisition leur permettront de se démarquer de la compétition sans avoir besoin de se ruiner. « Par le biais de la protection des liquidités, le leasing offre au crédit-preneur un accès rapide à la croissance, en commençant à générer des profits grâce à de nouveaux équipements, tout en permettant à l’entreprise utilisatrice de conserver ses liquidités afin de les investir là où ça compte. Il est aussi important pour nous de souligner que le crédit-bail est une protection contre l’inflation.

La société utilisatrice du matériel procède à l’obtention du matériel instantanément avec des fonds qu’elle va percevoir dans le futur. Au fur et à mesure que l’inflation augmente, les loyers demeurent les mêmes. Le crédit-bail permet le financement intégral de l’investissement, y compris la Taxe sur la Valeur Ajoutée sans à-coups pour la trésorerie. L’entreprise peut donc ainsi diversifier ses sources de financement sans avoir à modifier l’équilibre de son bilan», a t-il révélé. Cependant, malgré ses avantages, le développement et la promotion du crédit bail traine encore dans notre pays. En effet, le taux de pénétration du crédit-bail reste dans des proportions très marginales (environ 05 milliards FCFA et le crédit-bail et opérations assimilées représentaient moins de -1% des actifs des établissements de crédit).

Selon le spécialiste, Riadh Naouar, l’étude sur le secteur financier malien a montré que le marché du crédit bail ou leasing est peu développé et se caractérise par des performances réduites du secteur avec un concours quasi nul au financement de l’économie. En termes de financement des investissements privés, l’activité n’a participé qu’à hauteur de 0,1% alors qu’en Tunisie et Maurice, cette participation s’établit respectivement à 11% et 25%, soit 400 milliards FCFA et 250 milliards FCFA. « Au Mali, Cette situation s’explique par la conjonction de plusieurs facteurs se rattachant à des aspects économiques et financiers, d’une part, et à l’absence d’un cadre juridique, comptable et fiscal adéquat, d’autre part. Ainsi, le renforcement de l’environnement législatif, règlementaire, fiscal et comptable applicable au crédit-bail s’avère fondamental ainsi que la formation des bailleurs, les preneurs de bail, les agents publics et autres acteurs industriels du crédit-bail afin qu’ils puissent disposer des connaissances et de l’ensemble des compétences nécessaires pour proposer et contracter facilement des crédits-bails. Ces reformes marqueront une étape importante dans la stratégie du développement du crédit-bail au Mali », a explicité notre interlocuteur.

Il rappellera que les choses bougent dans certains pays de la sous-région tels que le Sénégal, le Burkina Faso et Nigeria qui sont autant de pays devenus très attractifs pour les financiers internationaux. « Les entreprises maliennes ont été sérieusement impactées par les effets de la crise multidimensionnelle qui a frappé le pays en 2012.

Les financements bancaires à long terme habituels sont généralement inaccessibles pour les PME, faute de garanties, ce qui rend les actifs mobiliers peu sûrs pour l’accès au crédit. Cette situation, ajoutée au niveau élevé des coûts de transaction liés à l’obligation de vigilance, amène les banques commerciales à continuer de privilégier les prêts aux marges, les entreprises bien établies et les sociétés multinationales.

Le capital-risque ne constitue pas non plus souvent une option, dans la mesure où les financiers potentiels invoquent le manque de possibilités pour des participations dans les PME, à des taux de rendement justifiant les risques courus. C’est là que le crédit bail intervient avec sa solution de financement qui concilie les besoins des PME et des établissements financiers en alignant sécurité, fiabilité et commodité », a analysé l’expert.

Riadh Naouar rappellera que depuis 2008, la Société financière internationale apporte son appui au développement du crédit-bail par le biais de l’Africa Leasing Facility (ALF).

Dans le cadre de ce programme, elle mène des actions de sensibilisation et de formation, en collaboration avec l’African Leasing Association (Afrolease), qui regroupe les professionnels africains du secteur.

D. DJIRE  Like

0

Like

0

Je kiff pas

0

Je kiff pas

0

Je kiff

0

Je kiff

0

Drôle

0

Drôle

0

Hmmm

0

Hmmm

0

Triste

0

Triste

0

Ouah

0

Ouah

0