Nous avons conclu la première partie en disant que la participation des populations à la couverture des dépenses publiques à travers le paiement des impôts, droits et taxes et le non-détournement de la chose publique par les représentants de l’Etat, sont des actes majeurs de citoyenneté. D’ailleurs les citoyens qui accomplissent leurs devoirs de paiements des impôts, contribuant ainsi au Budget de l’Etat s’appellent justement des « contribuables ».

Nous consacrons ce papier à la sensibilisation des citoyens à la notion d’impôts. Le style de rédaction prend en compte le niveau de « culture fiscale » du public cible, à savoir le citoyen lamda. Ainsi le Code Général des Impôts, le Code du Livre des Procédures Fiscales et les différents textes d’application et de modifications comptent, au total plus de 1000 articles. Il serait fastidieux et même ennuyant de vouloir faire référence ou trimbaler tout au long de la publication. Les techniciens et spécialistes nous en excuseront.

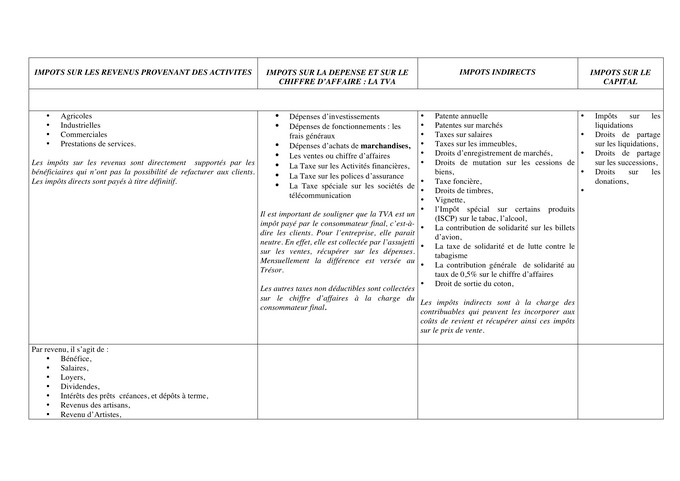

I – APERCU SUR LE SYSTEME

FISCAL MALIEN : TABLEAU SYNOPTIQUE DES IMPÖTS, DROITS ET TAXES.

PRESENTATION GENERALE DU SYSTEME FISCAL MALIEN ET DE SES GRANDS PRINCIPES

Principe 1 : La source du revenu ou la territorialité.

Toute personne qui exerce une activité économique au Mali doit payer ses impôts. La territorialité, donc la source du revenu et le domicile fiscal sont deux principaux critères : le revenu doit être réalisé sur le territoire de la République du Mali et le contribuable doit y avoir un domicile fiscal. Cette notion est suffisamment réglementée pour prendre en compte les personnes permanemment installées et les passants comme les Consultants étrangers, les Artistes, etc.

Principe 2 : L’imposition de revenus par catégorie

Tout impôt est assis par définition sur un revenu, fruit des activités exercées. A partir de cette présentation sommaire, on comprend que le système fiscal Malien est celui de l’imposition « catégorielle » encore appelée l’imposition « cédulaire ». Il n’y a pas un Impôt Unique ou Général sur l’ensemble des revenus d’une personne. Chaque catégorie de revenu est imposée dans les conditions qui lui sont spécifiques. Bien entendu le contribuable ne paie les impôts, droits et taxes auxquels il est assujetti. Celui qui n’a pas de d’arme ne paiera pas la Taxe sur les armes à feu par exemple.Aussi une personne salariée propriétaire d’une voiture et d’une maison en location, paierait sur chaque revenu l’impôt qui lui correspond : l’impôt sur les traitements et salaires (ITS), l’impôt sur les revenus fonciers (IRF) sous forme de loyers de la maison, foncier.la taxe vignette annuelle sur sa voiture.

Principe 3 : Possibilité d’exonérations partielles et limitées

Le paiement de l’impôt est une des premières manifestations de la citoyenneté. Nous avons dit que tous les citoyens paient en principe les impôts indirects notamment la TVA. Une personne qui ne paie aucun impôt direct signifie qu’elle n’a aucun revenu. Est-elle vraiment un citoyen ? Quel devoir citoyen accomplit – t- elle vis-à-vis de son pays ? Cette personne mérite – t – elle qu’on lui délivre tous les papiers administratifs nationaux ? Il n’y a pas de personne qui paierait toute la cinquantaine d’impôts, droits et taxes que le compte le Codes de la fiscalité d’Etat (Code Général des Impôts : CGI) et le Code de la fiscalité locale. Il n’existe pas non plus d’exonération totale et définitive, c’est-à-dire quelqu’un qui ne paierait jamais d’impôt pendant toute sa vie. Il peut y avoir des exonérations partielles et limitées dans le temps. L’Etat consent à renoncer volontairement à certaines de ses recettes fiscales douanières domaniales sur une personne pendant une certaine durée, par exemple 10 ans. Ces exonérations partielles et limitées se font dans le cadre d’une politique économique bien pensée. Elles tiennent compte de certaines raisons dont : les objectifs de développement fixés dans le Plan de développement, la position stratégique de l’activité d’une personne, les aléas climatiques, etc. A la fin de la période d’exonération convenue, l’imposition du bénéficiaire redevient normale.

Principe 4 : Prise en compte de l’Homme.

L’homme « H » est au centre des politiques fiscales de tous les pays. Cela se voit dans les techniques de calculs des impôts, droits et taxes. Au Mali, le CGI prévoit des allègements fiscaux tendant à améliorer les pouvoirs d’achats des populations à travers des abattements, déductions, allègement de taux, etc. A titre d’illustrations l’Etat renonce à percevoir la TVA sur certains. On dit qu’ils sont exonérés. Ainsi au lieu d’acheter ce bien exonéré à 1180 FCFA avec TVA, le citoyen l’achète à 1000 sans TVA. Il en est de même des cas de l’Impôt sur les traitements et salaires, des pensions de retraite. Enfin pendant des dizaines d’années, dans les régions du nord du pays, les populations étaient exonérées de beaucoup d’impôts, droits et taxes, de gros effort de solidarité nationale.

Principe 5 : Prise en compte de l’international

Aucun pays ne vit dans l’autarcie. Ainsi les circulations des biens et des personnes sont prises en compte. Ainsi les importations et exportations de biens sont taxées suivant le principe de la territorialité, les importations sont imposées au Mali tandis que les exportations ne sont pas taxées au Mali, mais dans le pays importateur. Il en est de même de l’expatriation des travailleurs, pour éviter le travailleur ne soit imposé dans le pays d’accueil et dans son pays de nationalité. A titre d’illustration, un Consultant, un Artiste chanteur, ne sera imposé dans un seul pays, très généralement en vertu de « Conventions de non double imposition » signées entre le Mali et certains pays. Si ce type de Convention n’existe pas, la personne risque une double imposition. De même la Convention de Viennes exempte le personnel diplomatique des pays signataires de tous impôts et taxes. Les aéroports font partie de l’espace international, et donc habilités à opérer en exonération de tout droit et taxes.

Principe 6 : Répartition entre impôts d’Etat et impôts locaux

L’organisation moderne des pays distingue l’administration centrale et de l’administration décentralisée, plus connue sous les noms de Municipalités et de Collectivités, A l’instar des nombreux pays, les impôts et taxes au Mali sont repartis entre :1. La fiscalité d’Etat, formée par les impôts, droits et taxes versés au Trésor public. 2. La fiscalité locale formée par les impôts, droits et taxes versés aux Collectivités locales,3. La fiscalité d’Etat est codifiée dans le Code Général des Impôts et le Livre des Procédures fiscales 4. La fiscalité Locale est codifiée dans le Code Général des Impôts et le Livre des Procédures fiscalesCompte tenu du faible degré d’organisation des Communes et des Collectivités, certains impôts et taxes comme la Patente par exemple sont recouvrés par l’Etat et reversés aux Collectivités.

Principe 7 : Eléments caractéristiques d’un impôt, droits et taxes

Chaque impôt, taxe et droit est caractérisé par quatre éléments :1. La base imposable ou le montant sur lequel est assis l’impôt,2. Le taux de l’impôt qui peut être un taux fixe, un taux progressif, généralement établi sous forme de barème.3. Le mode de perception : la déclaration ou l’enrôlement,4. Le mode de recouvrement : le paiement ou la retenue à la source.

Principe 8 : La comptabilité, outil de détermination et de calcul des impôts

Pour les opérations ponctuelles la liquidation de l’impôt est facile : le montant de l’opération est connu, le type d’impôt est connu, le taux est connu et donc le montant de l’impôt est facilement déterminable.Par contre dans les activités industrielles, commerciales, et de prestation de services, la détermination du montant des impôts, que ce soit l’impôt sur les bénéfices, la TVA, les taxes sur salaires, nécessite le recours à la comptabilité pour connaitre avec une certaine précision la base imposable. Quasiment à chaque écriture comptable, il est associé un impôt ou une taxe. Le Livre des Procédures Fiscales (LPF) a réservé un chapitre à la tenue de la comptabilité, base des déclarations fiscales. La relation « comptabilité – fiscalité » est telle que l’Etat est un grand utilisateur de la comptabilité et des documents comptables. Cette relation « comptabilité – fiscalité » très poussée dans certains Européens et de leurs anciennes colonies est de plus en plus décriée par les normes comptables internationales d’inspiration anglo-saxonne. En effet, les répressions de la fiscalité, les rejets fantaisistes de la comptabilité et abus de l’administration fiscale et les peurs qui s’en suivent ont tendance à obscurcir les comptes et fausser l’information comptable et financière. Il est certain qu’on pourrait assister à plus ou moins moyen et long terme, à la déconnection de la fiscalité de la comptabilité.

Principe 9 : Le mode de perception : la déclaration volontaire des impôts et le paiement

Le mode de perception au Mali est généralement le « système déclaratif », c’est-à-dire que le contribuable va déclarer lui-même ses revenus. Un « imprimé de déclaration » est généralement prévu pour chaque catégorie d’impôt, droits et taxes. Certaines déclarations sont mensuelles, d’autres sont trimestrielles enfin annuelles.

Principe 10 : Le contrôle fiscal : la conséquence du « système déclaratif »

Pour détecter les omissions, les erreurs de calcul, les minorations et autres tricheries, les déclarations souscrites par les contribuables font l’objet de contrôle suivant les dispositions du Livre des Procédures Fiscales (LPF). il existe trois types de contrôle : le contrôle formel, le contrôle sur pièces et la vérification de comptabilité. Les contribuables ont à leurs services des professionnels de la comptabilité et de la fiscalité, formés par les membres de l’Ordre National des Experts Comptables et des Comptables Agréés (ONECCA) et les membres de l’Ordre des Conseils fiscaux.

II- CONTROLE FISCAL, CONSEQUENCES

DU SYSTEME DECLARATIF

L’administration procède à des contrôles à postériori sur les déclarations. Il y a trois types de contrôle bien réglementés dans le « Livre des Procédures Fiscales »

2.1 Le contrôle formel

C’est le contrôle de la qualité formelle des déclarations souscrites par les Contribuables en vue de leur exploitation par des moyens informatiques

2.2 Le contrôle sur pièces

L’administration procède au contrôle des déclarations déposées par les contribuables. De ces contrôles découlent les conséquences suivantes :

- les retards de dépôt et de paiement donnent lieu à des pénalités

- les incohérences, inexactitudes, insuffisances décelées sont redressées et communiquées au contribuable.

- Le contrôle sur pièces peut être transformé en vérification de comptabilité, sur demande du contribuable. En effet, l’inspecteur soulève des anomalies que, seule, une vérification de comptabilité permet d’établir la preuve.

1.3 La vérification de comptabilité

Ce contrôle est plus approfondi que le premier. Il porte généralement sur les trois (3) derniers exercices non prescrits. Le contribuable est avisé, il a le choix de se faire assister par le conseil de son choix.

Les insuffisances, irrégularités décelées donnent également lieu à des redressements assortis de pénalités. La vérification de comptabilité peut être résumée dans des étapes qui suivent :

Première étape, avis vérification : il est adressé à l’Entité, auquel, il est joint la Charte du Contribuable vérifié.

Deuxième étape, réponse de l’Entité : celle-ci répond à l’avis de vérification, elle pourrait souhaiter de reporter la vérification pour certains motifs : comptable absent pour raison de santé, de congés, de maternité, etc. Le silence équivaut à un consentement.

Troisième étape, déroulement des travaux de contrôle : la vérification a lieu dans les locaux de l’Entité ou ceux de son Conseil ou dans les bureaux de l’administration. Le vérificateur peut demander à emporter les documents contre décharges de l’inspecteur. De nos jours les vérificateurs demandent de plus en plus les documents en vertu électronique, il faut faire attention au secret professionnel,

Quatrième étape, la restitution des travaux : le Livre des Procédures Fiscales (LPF) prévoit le respect du « principe de la contradiction » tout au déroulement du contrôle, notamment la restitution. L’inspecteur ne doit pas notifier sans partager les conclusions de ses travaux avec le contribuable, donnant ainsi la possibilité à celui-ci de lui communiquer toute information complémentaire.

Cinquième étape, la notification : elle se situe dans le respect du « principe de la contradiction ». Le vérificateur fait une première notification des intentions de redressement de l’administration fiscale. Le contribuable dispose de vingt (20) jours pour répondre à la notification. L’absence de réponse dans ce délai équivaut à une acceptation tacite des cas de force majeure peuvent être soulevés : maladie, voyage, etc. Le contribuable peut répondre tout de suite par la reconnaissance des faits et demander la clémence de l’administration. Ce qui entrainer l’abandon de certains charges et des pénalités consécutives.

Sixième étape, la confirmation : l’administration fiscale étudie les observations formulées dans la réponse à la notification, elle examine les preuves apportées, les nouvelles affirmations, les faits nouveaux évoqués, etc. Elle établit une « notification de confirmation ».

Septième étape, réaction à la notification de confirmation : le contribuable réagit à la confirmation de la notification, il peut, soit reconnaitre les faits reprochés et demander la clémence de l’administration, soit continuer à refuser les faits reprochés, ce qui pourrait aboutir à un contentieux fiscal.

Dans tous les cas, l’Entité et ses Conseils doivent tirer des leçons du contrôle. Les faits reprochés ne doivent plus revenir dans sa gestion.

Huitième étape, la mise en recouvrement et le paiement : l’administration met en recouvrement les sommes confirmées. Le contribuable peut les payer totalement, sinon demander l’étalement s’il n’a pas la trésorerie.

Neuvième étape, la demande de grâce: l’Entité estime qu’elle n’a pas raison. Elle reconnait son tort et demande la clémence à l’administration. En règle générale, l’administration répond favorablement.

La réaction est fonction de la catégorie d’impôt concernée. En matière de TVA et d’impôt sur traitement et salaires, la clémence de l’administration ne dépasse pas légalement les pénalités. Elle ne peut concerner les droits simples.

Dixième étape, le contentieux fiscal : l’Entité estime qu’elle a raison sur l’administration, c’est-à-dire qu’elle a des preuves contre les reproches formulés par le vérificateur. Elle décide d’aller en contentieux contre l’administration. Il est important de savoir que la procédure contentieuse ne suspend pas les paiements.

La réalité des redressements est examinée durant la procédure contentieuse. En cas de raison de l’Entité sur l’administration, celle-ci devra faire des dégrèvements nécessaires. Notre pays n’a pas encore un « Tribunal administratif » complètement opérationnel, la procédure contentieuse est menée, selon le montant, devant le Directeur Régional, le Directeur des Moyennes Entreprise, le Directeur des Grandes Entreprises, le Directeur Général des Impôts et le Ministre de l’économie et des finances.

Il est la « Cour suprême » en matière fiscale ou si le « Conseil d’Etat ». Il a une vision macroéconomique dépassant les seuls besoins de recettes pour le budget de l’Etat. Selon les menaces financières qui pèsent sur la continuation des activités de l’Entreprise, du nombre d’emplois qui risqueraient d’être détruits, un produit stratégique dont l’abandon de la fabrication creuserait le déficit commercial, etc, le Ministre des finances peut partiellement ou totalement abandonné le redressement.

III- CONSTATATION

ET PAIEMENT DES IMPOTS : LES PRESCRIPTIONS.

Les impôts, droits et taxes régulièrement constatés en créances par voie de déclaration ou consécutivement à un contrôle, doivent être payés par les personnes redevables. L’Etat c’est la puissance publique, il peut entreprendre tout moyen pour recouvrer les sommes dues à l’Etat : fermeture, saisie des comptes bancaires, saisie des biens du contribuable, etc. Mais l’impôt ne doit pas dépasser les possibilités contributives des citoyens. A titre d’illustration, comment une Entreprise peut – elle être redressée pour des impôts, droits et taxes dont le montant est égal ou dépasse la totalité de ses ventes annuelles, c’est-à-dire son chiffre d’affaires ? Ces genres de situations polluent la comptabilité de l’Etat. Les comptes « Restes à recouvrer » sont gonflés, alors que les montants ne seront peut-être jamais recouvrés.

3.1. La mise en « non-valeur » : A un moment donné, la preuve pourrait être établie par le « Receveur » que l’Etat a épuisé toutes les voies pour recouvrer les sommes réclamées au contribuable. Il instruit un dossier pour l’abandon des créances de l’Etat sur le contribuable. La procédure de « mise en non-valeur » peut aller jusqu’au vote d’une « loi d’amnistie fiscale ». En effet, ce sont les députés, par le vote du Budget, qui ont autorisé la perception des recettes pour la couverture des dépenses publiques. Alors, en vertu de la règle du « parallélisme de forme », c’est le Parlement qui devrait aussi autoriser l’abandon de recettes sur les contribuables.

3.2. Les prescriptions : comme dans les autres domaines du Droit, le Droit fiscal est cadré par des délais de prescription. Ainsi on note deux prescriptions importantes. Le « délai de contrôle » qui est de trois ans et le « délai de recouvrement » qui est de quatre ans en général et de cinq ans pour l’IRVM.

En conclusion, il est très important de rappeler que si l’on pouvait vivre sans travailler, le mot « travail » ne serait dans aucun dictionnaire au monde. Nous devons respecter le travail en donnant du « mérite » à ceux qui le méritent. Aujourd’hui, par exemple, les distinctions nationales comme « Chevalier du mérite », « Chevalier de l’Ordre national », etc, sont distribuées comme des « gadgets ». Pensez-vous que quelqu’un qui a eu une distinction par le travail, l’honnêteté, parce qu’il doit être considéré comme un « modèle » pour les générations futures va voler son pays ?

Inversement, celui qui a été condamné pour malversations mérite – t – il vraiment une distinction nationale? Nous n’avons pas, semble-t-il de « Distinction Nationale » pour les productions littéraires, scientifiques, techniques, etc.

Il est important que l’on respecte le travail et le mérite. A l’observation des faits, on a l’impression que ce sont les « bons à rien », les « délinquants financiers » qui sont encouragés alors que les travailleurs, ceux-là mêmes qui constituent le « moteur » des Entreprises, des Départements, des Services, sont piétinés malmenés et refoulés. Ces genres de comportement tuent le travail bien fait, les bonnes initiatives, le progrès et le développement.

Il est impératif que l’on se mette au travail. Seul le travail crée la richesse, sur laquelle le citoyen paie ses impôts, qui permettent de renflouer les Caisses de l’Etat, qui utiliserait à son tour correctement cet argent public pour le bonheur des populations. Il nous faut penser et réfléchir à un « modèle de développement économique » à concevoir autour de l’industrialisation légère qui valoriserait nos matières premières agricoles, fruitières, d’élevage, de pêche, cotonnière, des déchets environnementaux, etc.

La condition nécessaire est que l’on se fasse confiance et que l’on soit ensemble. Que les Dirigeants enlèvent de leurs têtes que ceux qui ne regardent pas dans la même direction qu’eux, sont forcément contre eux. Au Mali, nous avons construit trois mûrs géants qui nous empêchent de se voir.

Le premier mûr est le manque de confiance : en raison de l’effritement de l’éducation et du tissu social, on ne connait pas la personne en face, est-elle sincère ou pas ? Alors on se méfie. La confiance en soi et aux autres jusqu’à preuve du contraire, est le moteur du progrès et du développement. Si on n’a pas confiance à son médecin, on n’achèterait pas les médicaments qu’il prescrit. Si on n’a pas confiance au restaurateur, on ne mangerait pas son repas. Si on n’a pas confiance à quelqu’un on ne mettrait pas en application ses idées.

Le deuxième mûr est le manque de « leader naturel ». En l’absence d’une « culture de l’excellence et du mérite », dans notre pays, tout le monde se croit bon et donc capable. Alors, « quand l’idée ne vient pas de moi, elle est mauvaise ». D’ailleurs dans les débats, on cherche à contredire l’autre plus tôt que de l’écouter et d’accepter ce qui est positif dans ses propos. Autre illustration de l’absence de leader, « quand ce n’est pas moi le Chef, quand ce n’est pas moi à la direction, ça ne marcherait pas ».

Enfin le troisième mûr est l’absence d’un idéal commun autour duquel les Maliens sont prêts à mourir, « puisqu’il faut mourir de quelque chose » disait un éminent intellectuel, à tout, pour lequel les intérêts égoïstes cèdent la place. Rien ne semble unir les Maliens, même leur pays. Avant l’intérêt national passait, aujourd’hui, on est prêt à reverser aux Caisses de l’Etat 20 Francs et de réserver à soi-même 80 Francs.

Cette équation à trois inconnues est très difficile à résoudre. Mais il nous faut la résoudre. Il est important que l’on travaille individuellement et collectivement à la démolition de ces mûrs, car comme dit le Dr Martin Luter King : « Nous devons apprendre à vivre ensemble comme des frères, sinon nous allons mourir tous ensemble comme des idiots »./

Siné DIARRA

Expert-Comptable

Enseignant de Comptabilité de finances et d’Audit

Tel : 66 89 69 69 / 76 89 69 69.

Site : www.finaudit.ml